Thị trường Nhà ở Hà Nội

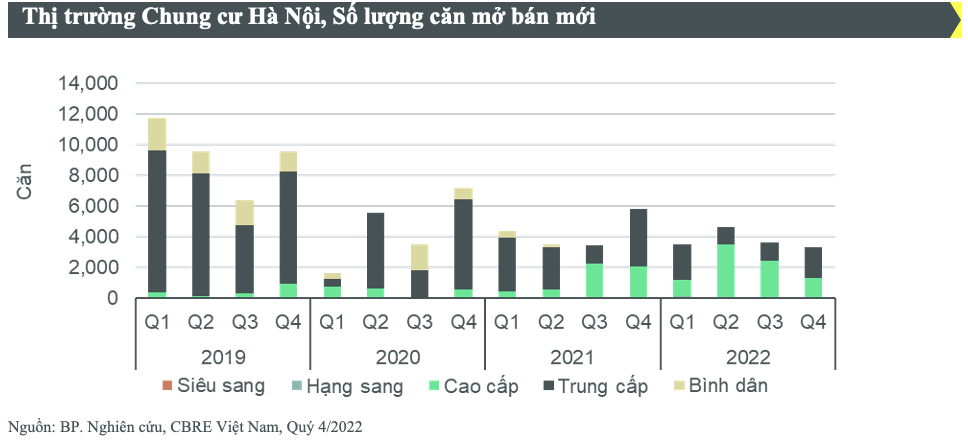

Trong năm 2022, có khoảng 15.100 căn hộ được chào bán tại Hà Nội, theo đó tổng nguồn cung mở bán mới giảm 12,3% so với cùng kỳ năm ngoái. Đây là năm thứ ba liên tiếp thị trường ghi nhận sụt giảm nguồn cung mới do tác động của nhiều yếu tố bao gồm COVID-19, thắt chặt tín dụng và các vấn đề cấp phép. Xét theo phân khúc, đây là lần đầu tiên kể từ năm 2011, lượng mở bán mới từ phân khúc cao cấp vượt các phân khúc khác để dẫn đầu lượng mở bán mới. Trong năm 2022, phân khúc cao cấp chiếm 55% tổng nguồn cung mở bán, tiếp theo là phân khúc trung cấp (44%). Xét về vị trí, khu Tây là khu vực có nguồn cung mới ở mức cao nhất, sau hai năm mất vị trí này cho khu Đông. Phần lớn nguồn cung mới ở khu phía Tây đến từ các dự án tại khu đô thị Vinhomes Smart City. Khu phía Tây chiếm 52% lượng mở bán mới trong năm, tiếp theo là khu Đông (35%) và khu Nam (9%).

Lượng căn bán được trong năm 2022 được duy trì ở mức tương đối khả quan, đạt 16.600 căn, vượt lượng mở bán mới. Đáng chú ý, 65% số căn bán được trong năm được ghi nhận vào nửa đầu năm 2022. Tình hình bán hàng bị ảnh hưởng tiêu cực bởi các vấn đề thắt chặt tín dụng gần đây và môi trường lãi suất tăng khiến tốc độ bán chậm lại ở nửa cuối năm.

Giá sơ cấp trên thị trường căn hộ chung cư tại Hà Nội trung bình đạt 1.934 USD/m2 (chưa bao gồm VAT và phí bảo trì) vào cuối năm 2022, tăng 21,2% so với cùng kỳ năm trước. Mức tăng này chủ yếu do tỷ lệ sản phẩm cao cấp trong tổng nguồn cung sẵn sàng để bán cao hơn. Trong ba năm qua, khi nguồn cung mở bán mới được duy trì ở mức thấp, nhiều vị trí khác nhau trong thành phố đã chứng kiến việc nâng cấp định vị và tăng giá; đặc biệt trước áp lực lãi suất tăng và lạm phát trong thời gian gần đây. Ở thị trường thứ cấp, giá bán trung bình tính đến Quý 4/ 2022 đạt 1.303 USD/m2, tăng 7,5% so với cùng kỳ năm ngoái, nhưng giảm 2,8% so với quý trước. Đây là quý đầu tiên ghi nhận thị trường ghi nhận mức giảm theo quý sau 4 quý tăng giá liên tiếp. Mức giảm theo quý chủ yếu đến từ các dự án đã bàn giao từ lâu.

Trong thời gian tới, mức độ mở bán mới trong năm 2023 dự kiến có thể giảm nhẹ hoặc tương đương mức mở bán của 2022, dự kiến đạt khoảng 14.000 – 16.000 căn. Số căn bán được dự kiến sẽ duy trì ở mức tương tự như năm 2022 trong khi nguồn cung mới chưa phục hồi. Giá sơ cấp được dự báo sẽ tăng 4 -7% mỗi năm trong vòng 3 năm tới nhờ nâng cấp định vị của các dự án khu đô thị và dự kiến mở bán các dự án cao cấp và hạng sang tại các vị trí đắc địa.

Đối với phân khúc nhà ở gắn liền với đất, thị trường quý cuối năm 2022 ghi nhận đợt mở bán đầu tiên của dự án Vinhomes Ocean Park (VOCP) 3 - The Crown. Trong Quý 4/2022, đã có tổng cộng 5.587 căn được mở bán mới tới từ 3 dự án. Tổng số căn mở bán mới lũy kế cả năm 2022 đạt 16.249 căn, đạt kỷ lục số căn mở mới trong một năm và thậm chí vượt tổng nguồn cung mở mới căn hộ chung cư tại Hà Nội trong năm nay. Phần lớn nguồn cung mở bán mới nhà ở gắn liền với đất năm 2022 tới từ các đại đô thị VOCP2 và VOCP3 của Vinhomes.

Tỷ lệ bán và giá bán giảm mạnh trong Quý 4 do ảnh hưởng của việc siết chặt cho vay và tín dụng trái phiếu. Về tỷ lệ bán, ước tính trong quý này số căn bán được đạt 1.136 căn, chỉ bằng 1/5 con số ghi nhận được trong Quý 3. Tỷ lệ bán trung bình cả năm 2022 đạt xấp xỉ 60%. Trong khi đó, sau giai đoạn tăng trưởng cao kéo dài từ Quý 4/2021 đến Quý 3/2022, giá bán thứ cấp của các sản phẩm nhà ở gắn liền với đất bắt đầu giảm từ Quý 4/2022. Giá thứ cấp trung bình của thị trường trong Quý 4/2022 (bao gồm chi phí xây dựng và không bao gồm VAT) ở Hà Nội đã giảm 8% so với mức đỉnh hồi Quý 3/2022 và đạt khoảng 6.800 USD/m2. Theo quận, mức giá chào bán ở thị trường thứ cấp giảm từ 2% lên đến 16% so với quý trước, trong đó những quận có sự phát triển bùng nổ về các dự án nhà ở gắn liền với đất trong thời gian vừa qua như Đông Anh, Hà Đông, Hoàng Mai ghi nhận mức giảm mạnh hơn cả.

Các thách thức về kinh tế vĩ mô hiện tại bao gồm việc siết chặt tín dụng và lãi suất tăng cao sẽ kéo theo sự trì hoãn các đợt mở bán của một số dự án, cũng như tiến độ thi công của các dự án hiện hữu sẽ bị ảnh hưởng. Dự kiến từ năm 2023, thị trường nhà ở gắn liền với đất của Hà Nội sẽ tiếp tục ghi nhận các đợt mở bán của dự án VOCP3 và một vài dự án khác bao gồm Vinhomes Cổ Loa Đông Anh ở phía Bắc và Mailand Hanoi City ở phía Tây. Tổng nguồn cung mở bán mới trong thời gian tới dự kiến đạt hơn 16.000 căn. Về giá bán thứ cấp, với giả định rằng các diễn biến vĩ mô hiện tại trên thị trường sẽ ổn định hơn trong nửa cuối năm 2023, dự báo xu hướng giảm giá có thể sẽ tiếp diễn đến hết Quý 2/2023 trước khi giá bán bắt đầu tăng trở lại từ năm 2024.

Thị trường Văn phòng Hà Nội

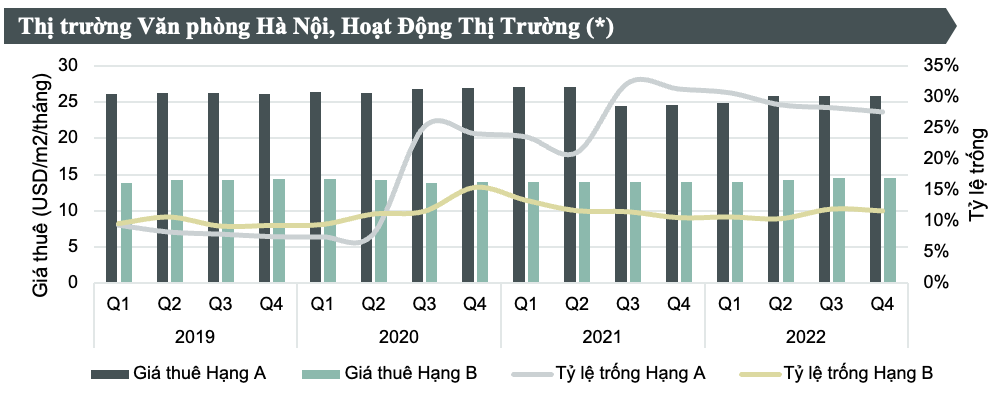

Trong năm 2022, thị trường văn phòng Hà Nội chào đón thêm một dự án Hạng A và một dự án Hạng B, lần lượt ở khu Trung Tâm và vực phía Tây, với tổng diện tích thực thuê 27.000m2. Tổng nguồn cung văn phòng ở Hà Nội tính đến cuối năm 2022 đạt hơn 1,626 triệu m2, trong đó phân khúc Hạng A chiếm 37% tổng nguồn cung của thành phố. Do nguồn cung mới trong năm 2022 tương đối hạn chế, và không có nhiều dự án có sẵn mặt bằng cho thuê, tỷ lệ hấp thụ ròng của thị trường Hà Nội chỉ đạt được hơn 36.000m2 cho cả năm. Dự kiến khi có thêm nguồn cung mới trong ba tháng tới, tỷ lệ hấp thụ ròng sẽ được cải thiện.

Quý 4/2022 là một quý tương đối trầm lắng với thị trường văn phòng cho thuê tại Hà Nội do giá chào thuê và tỷ lệ trống của cả hai phân khúc đều ghi nhận ổn định so với quý trước, tuy nhiên vẫn cao hơn năm 2021. Giá chào thuê của văn phòng Hạng A và Hạng B ghi nhận không thay đổi so với quý trước, lần lượt đạt 25,9 USD/m2/tháng, tăng 5,2% theo năm và 14,5 USD/m2/tháng, tăng 4,0% theo năm. Đối với tỷ lệ trống, tỷ lệ trống trung bình của các dự án văn phòng cho thuê hạng A ghi nhận ở mức 27,6%, giảm nhẹ 0,7 điểm phần trăm so với quý trước và 3,7 điểm phần trăm so với cùng kỳ năm ngoái. Tỷ lệ trống của dự án văn phòng hạng B đạt 11,6%, giảm nhẹ 0,3 điểm phần trăm theo quý và tăng 1,1 điểm phần trăm theo năm do có sự ra mắt của dự án từ quý 3/2022. Giá thuê và tỷ lệ trống của văn phòng Hạng A ở Hà Nội nêu trên được ghi nhận bao gồm tòa văn phòng Technopark Tower (là dự án văn phòng nằm ở ngoại thành Hà Nội, ngoài các khu vực văn phòng chính hiện hữu). Nếu không tính dự án này, giá thuê của văn phòng Hạng A đạt mức 28,7 USD/m2/tháng, còn tỷ lệ trống ở ngưỡng 15,3%.

Về mục đích cho thuê, giao dịch mở rộng văn phòng chiếm tỷ trọng lớn nhất, đạt hơn 43% tổng khối lượng giao dịch cả năm ghi nhận bởi CBRE. Theo ngành nghề, ngành Công nghệ thông tin tiếp tục dẫn dắt thị trường, chiếm 35% tổng số giao dịch tại Hà Nộ ghi nhận bởi CBRE trong năm 2022. Ngành Ngân Hàng, Tài Chính và Bảo Hiểm đứng ở vị trí thứ hai và thứ ba với tỷ trọng lần lượt là 18% và 15%. Khu vực phía Tây đang là khu vực thu hút các khách thuê ở các ngành này, chiếm gần 50% tổng số yêu cầu mà CBRE nhận được trong năm 2022, tiếp sau là khu vực Ba Đình – Đống Đa và khu Trung Tâm thành phố. Trong khi đó, một số khách thuê ngành thương mại, bất động sản lại đang có xu hướng thu hẹp hoặc trì hoãn kế hoạch mở rộng.

Trong Quý 1 năm 2023, thị trường văn phòng Hà Nội dự kiến sẽ chào đón hai dự án văn phòng hạng A và một dự án văn phòng hạng B, với tổng quy mô 73.600 m2 NLA. Giá thuê ở cả hai hạng được dự đoán sẽ duy trì ổn định trong giai đoạn tới do chủ nhà đang thận trọng hơn trước những khó khăn về mặt kinh tế vĩ mô. Các dự án mới đi vào hoạt động trong thời gian tới cũng dự kiến tạo áp lực tạm thời lên tỷ lệ trống.

Thị trường Bán lẻ Hà Nội

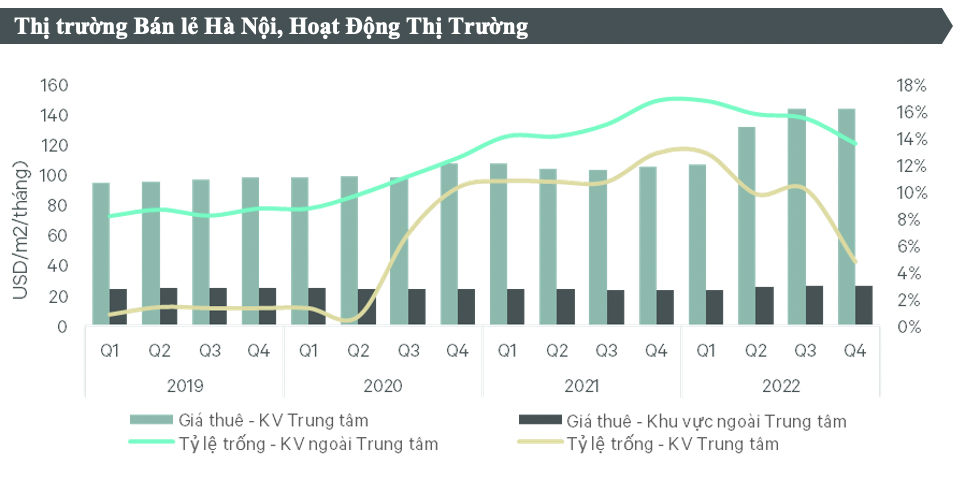

Trong năm 2022, thị trường bán lẻ Hà Nội cho thấy đà tăng trưởng và phục hồi mạnh mẽ sau ảnh hưởng của đại dịch Covid-19. Theo Tổng cục Thống kê, tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng cả năm 2022 của Việt Nam ước đạt 5.679 nghìn tỷ đồng, tăng gần 20% so với cùng kỳ năm 2021 và tăng 15% so với thời điểm trước dịch Covid-19.

Trong Quý 4/2022, thị trường Hà Nội chào đón nguồn cung mới từ dự án The Zei Plaza tại khu vực phía Tây. Tổng diện tích sàn bán lẻ đến cuối năm 2022 tăng lên mức 1.070.239 m2 với hai nguồn cung mới từ TTTM Vincom Mega Mall Smart City và The Zei Plaza đều thuộc quận Nam Từ Liêm.

Kết thúc năm 2022, giá chào thuê mặt bằng tầng một (không bao gồm phí dịch vụ và thuế GTGT) của khu vực Trung tâm đạt 144 USD/m2/tháng, tăng 36,4% theo năm do khan hiếm nguồn cung mới. Đây là mức giá thuê cao nhất ghi nhận được từ trước tới nay ở khu vực Trung tâm. Trong khi đó, tỷ lệ trống của khu vực này giảm mạnh so với quý trước do sự trở lại với diện mạo mới của TTTM Vincom Center Bà Triệu – Tháp 2, kéo theo chuỗi khai trương của các nhãn hàng mới tại TTTM bao gồm Uniqlo, ADLV và Nine West. Tỷ lệ trống của khu vực Trung tâm năm 2022 đạt 4,8%, giảm 5,4 đpt theo quý và 1,4 đpt theo năm.

Đối với khu vực ngoài Trung tâm, giá chào thuê trung bình tầng một đạt 27 USD/m2/tháng, tăng 12,4% so với cùng kỳ năm ngoái. Nhờ các hoạt động triển khai mở rộng tích cực của các nhà bán lẻ hiện hữu, tỷ lệ trống của mặt bằng ngoài Trung tâm cũng giảm lần lượt 8,1 đpt theo quý và 3,2 đpt theo năm. Hoạt động mở rộng nổi bật trong Quý 4/2022 tại khu vực ngoài Trung tâm bao gồm sự kiện khai trương liên tiếp 2 cửa hàng Uniqlo tại TTTM Vincom Center Trần Duy Hưng và Vincom Mega Mall Royal City.

Thị trường bán lẻ Hà Nội trong năm 2022 đã chào đón sự gia nhập của một số thương hiệu bán lẻ tiêu biểu bao gồm Breitling, Marc Jacobs, Berluti, Benjamin Barker và ADLV, cho thấy sự quan tâm không ngừng của các nhà bán lẻ nước ngoài đối với thị trường Hà Nội nói riêng và Việt Nam nói chung. Các mặt bằng bán lẻ đắc địa trên phố Lý Thái Tổ và Tràng Tiền tiếp tục được săn đón nhiều nhất, đặc biệt từ các thương hiệu bán lẻ hạng sang. Bên cạnh đó, các đơn vị bán lẻ hiện hữu thuộc các lĩnh vực khác nhau như Uniqlo, Kenzo, Nine West, Starbucks, Pizza 4p’s, Aeon MaxValu,… tích cực mở rộng sự hiện diện của mình tại Hà Nội thông qua việc khai trương các cửa hàng mới bên trong các TTTM lớn và tại các khối đế bán lẻ.

Dự kiến trong giai đoạn 2023-2024, Hà Nội kỳ vọng sẽ đón nhận thêm hơn 300.000 m2 NLA đi vào hoạt động. Phần lớn các dự án này tập trung tại khu vực ngoài Trung tâm, trong đó, hai dự án có quy mô lớn là Lotte Mall Hà Nội và Aeon Mall Hoàng Mai dự kiến sẽ cung cấp cho thị trường tổng diện tích NLA hơn 150.000m2.

Trong thời gian tới, CBRE kỳ vọng giá thuê tiếp tục tăng nhưng với tốc độ chậm hơn. Những lo ngại về sức ép lạm phát có thể sẽ ảnh hưởng tới sức mua của người tiêu dùng và giá chào thuê các mặt bằng bán lẻ. Đặc biệt, với tình trạng khan hiếm nguồn cung bán lẻ tiếp tục diễn ra tại khu vực Trung tâm, dự kiến một xu hướng mới sẽ hình thành, theo đó các nhà bán lẻ sẽ tăng cường tìm vị trí ngoài Trung tâm để mở các cửa hàng pop-up trong khi vẫn duy trì tìm kiếm mặt bằng đắc địa trong Trung tâm.

Thị trường Khu công nghiệp phía Bắc

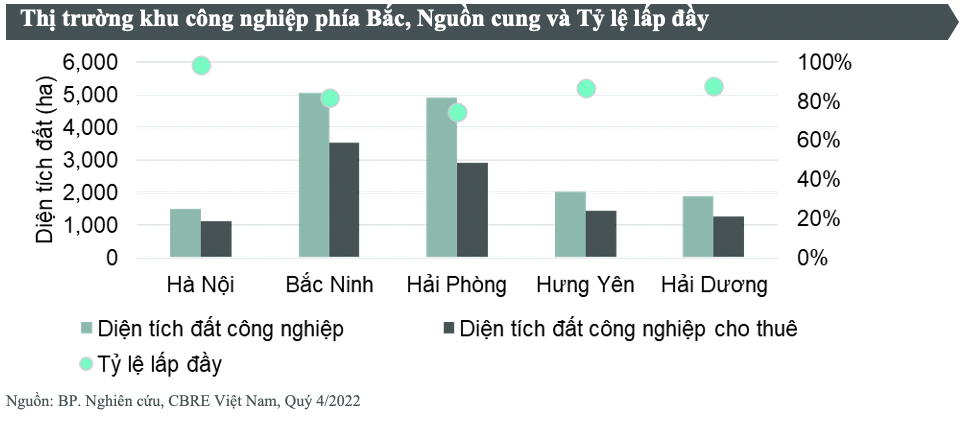

Trong suốt năm 2022, thị trường công nghiệp phía Bắc duy trì hoạt động tích cực. Đến cuối năm 2022, nguồn cung đất công nghiệp của thị trường cấp 1 phía Bắc đạt 10.291 ha, tăng 8% theo năm. Bắc Ninh và Hưng Yên là hai tỉnh ghi nhận nhiều khu công nghiệp mới đi vào hoạt động trong năm.

Do nhu cầu mạnh mẽ từ nhiều lĩnh vực khác nhau, tỷ lệ lấp đầy trung bình của các thị trường cấp 1 ở khu vực phía Bắc đạt 83,2% tính đến QUÝ 4/ năm 2022. Diện tích hấp thụ thuần của cả năm 2022 là 519 ha, tương đương với tỷ lệ hấp thụ thuần của năm 2022. Những khách thuê tích cực nhất ở miền Bắc bao gồm các nhà sản xuất điện tử, năng lượng mặt trời và ô tô cũng như các nhà phát triển nhà kho xây sẵn và nhà xưởng xây sẵn.

Về giá thuê, giá thuê trung bình của các thị trường cấp 1 phía Bắc ở mức 120 USD/m2/kỳ hạn còn lại, tăng 11% so với năm 2021. Trong năm, một số khu công nghiệp tại Bắc Ninh và Hưng Yên tăng đáng kể giá thuê khi công suất thuê được cải thiện dẫn đến mức tăng trưởng giá thuê thị trường cao nhất trong vòng 5 năm qua, khi mức tăng chủ yếu rơi vào khoảng 6-7%/năm. Trong khi đó, tại miền Nam, giá thuê đất bình quân tại thị trường cấp 1 tăng 8-13% theo năm và đạt 166 USD/m2/kỳ hạn thuê còn lại vào cuối năm 2022, cao hơn khoảng 38% so với mức trung bình của khu vực miền Bắc.

Đối với phân khúc kho, xưởng xây sẵn, thị trường chứng kiến nguồn cung tăng trưởng mạnh mẽ trong năm vừa qua. Tổng nguồn cung kho xây sẵn và xưởng xây sẵn tại các thị trường cấp 1 phía Bắc tăng lần lượt 19% và 26% so với cùng kì năm trước; đạt ngưỡng 1,5 triệu m2 đối với kho và 1,7 triệu m2 đối với xưởng. Do nguồn cung mới tăng nhanh, tỷ lệ lấp đầy của kho xây sẵn giảm 7,0 đpt theo năm đạt 87%, trong khi đó, tỷ lệ lấp đầy của xưởng xây sẵn trung bình ở ngưỡng 84%, giảm 3.5 đpt. Tuy nhiên, do nhu cầu tốt tới từ các ngành như ô tô và linh kiện, logistics, điện tử, tỷ lệ hấp thụ của cả hai phân khúc đều tăng so với năm trước, đạt 118,000 m2 đối với kho và 242,000 m2 đối với xưởng, tổng cộng hai phân khúc cao hơn gần 50% so với cùng kỳ năm trước. Giá thuê trung bình của kho và xưởng tại thị trường cấp 1 phía bắc đạt ngưỡng 4,7 USD/m2/tháng, cao hơn 2% so với cùng kỳ năm trước.

Trong vòng ba năm tới, nguồn cung đất công nghiệp sẽ tăng hơn 3.500 ha cho các thị trường cấp 1. Do sự cải thiện của hệ thống cơ sở hạ tầng, các thị trường công nghiệp ở miền Bắc được dự đoán sẽ mở rộng sang các thị trường cấp 2 như Thái Bình, Quảng Ninh, v.v. Năm 2022, CBRE ghi nhận mức hấp thụ ròng cao hơn ở các thị trường cấp 2 cho thấy xu hướng này đã xảy ra và sẽ tiếp tục trong những năm tới. Với nguồn cầu vẫn tương đối khả quan hỗ trợ từ xu hướng chuyển dịch sản xuất và chiến lược Trung Quốc cộng 1 của nhiều công ty sản xuất đang tiếp diễn, giá thuê đất khu công nghiệp tại các thị trường cấp 1 dự kiến sẽ tăng khoảng 5-10% trong năm 2023.